給与明細を見ると、毎月引かれている「所得税」や「住民税」。実は、ちょっとした知識でこれらを減らせる方法があるんです。

その一つが、国の制度「iDeCo(イデコ)」。将来に備えながら節税できる、とってもお得な仕組みです。

この記事では、「そもそもiDeCoってなに?」「どう節税できるの?」という疑問を、初心者向けにやさしく解説します。節税しながら将来に備える第一歩として、ぜひ参考にしてください。

iDeCoとは?わかりやすく解説!

iDeCo(イデコ)とは、自分で積み立てる私的年金制度のことです。

自分で決めた掛け金を積み立てながら運用していくことで資産形成ができます。

\大きな特徴は以下の3つ/

- 掛金が全額「所得控除」対象:所得税・住民税が節税できます。

- 運用益が非課税:投資で得た利益に税金がかかりません。

- 60歳以降に受け取れる:老後資金として活用できます。

つまり、「節税しながら将来のお金も貯められる」とてもお得な制度です。

iDeCo(イデコ)は、別名「個人型確定拠出年金」といいます。

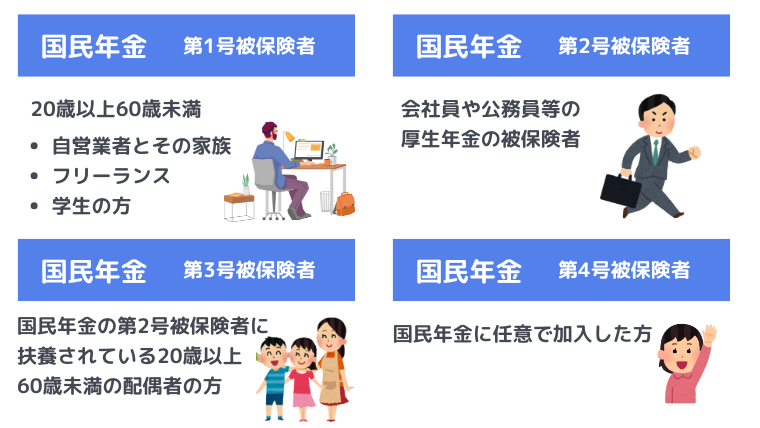

どんな人が加入できるの?

1,国民年金に加入していない人

iDeCoは「国民年金の被保険者」が対象です。つまり、日本の公的年金に加入していない人は利用できません。

(例)・海外在住で日本の年金を払っていない人

・年金の未納者(未納期間中)

2.60歳以上65歳未満

2025年からは70歳未満まで加入可能となります。

3.企業型確定拠出年金との併用

企業型DCに加入している場合でも、条件を満たせばiDeCoに加入できます。

- 学生でも、収入があり国民年金を払っていれば加入可能

- 未納期間があると、その間は掛けられない

- 会社員・公務員の方は、職場の人事にiDeCoの併用可否を確認するのが確実

iDeCoの節税効果はどれくらい?

iDeCoを使うと、年間でどれくらい節税できるのでしょうか?

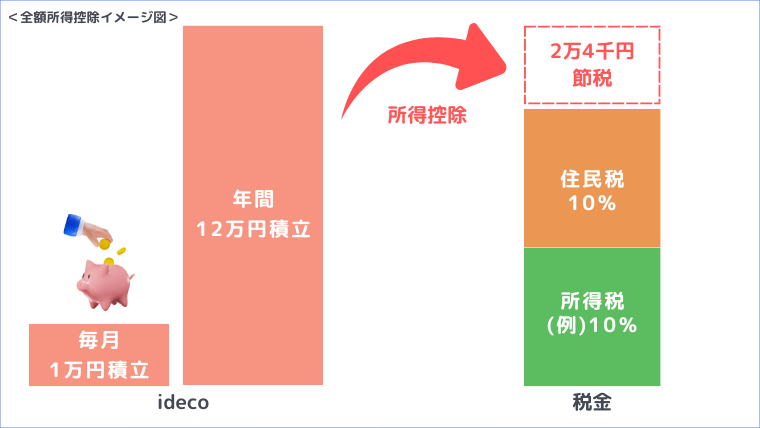

1.掛金が全額所得控除

(例)毎月1万円をiDeCoに積み立てた場合

例えば、所得税(10%)、住民税(10%)とすると、年間12万円の掛け金が所得控除となるため、合計2.4万円(税率20%相当)の節税になります。

※これは、毎年2.4万円以上の税金が減るということ。さらに、20年・30年と続けると、かなり大きな差になります。

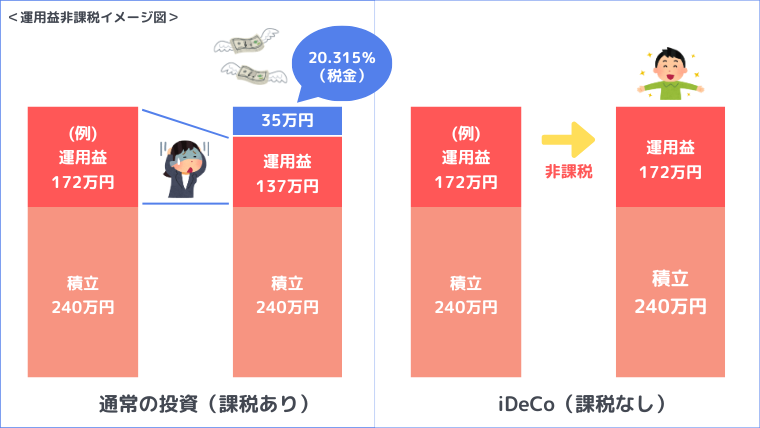

2.運用益が非課税

通常、投資で利益が出た場合は「20.315%」の税金がかかります。

でもiDeCoでの運用益には税金が一切かかりません!(=非課税)

(例)毎月1万円をiDeCoに積み立てた場合

20年間積み立て、年利5%で運用できたと仮定し、最終的に約 412万円 に増えたとします(=運用益は172万円になります)すると、通常だと35万円かかる税金が、iDeCoだと非課税なのでかかりません。その分が利益として残りますので、35万円節税できたということになります。

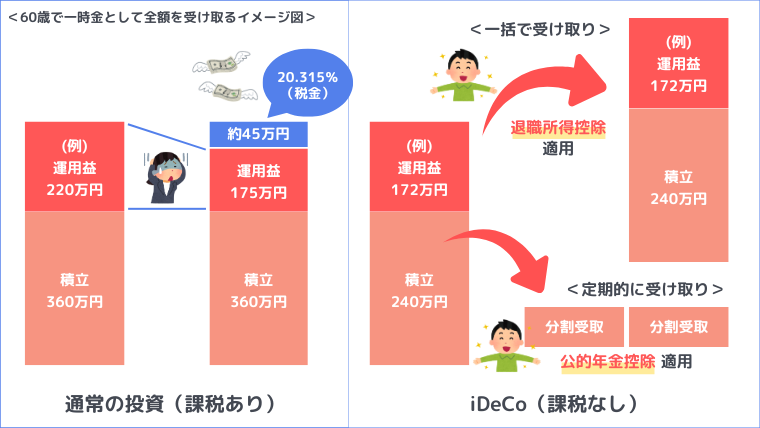

3.老後資金として受け取れる

(例)毎月1万円を積み立てた場合

30年間積み立て、年利3%で運用できたと仮定した場合、60歳時点で約 580万円 になります。60歳で一時金として全額を受け取るケース、定期的に受け取るケースを想定すると、イメージはこうなります。

一時金で受け取ると「退職所得控除」、定期的に受け取ると「公的年金控除」が適用できます。どちらで受け取っても節税になりますね。

▼節税額は年収・家族構成などで変動します。SBI証券の【節税シミュレーター】で簡単にチェックできます。

\いくら節税できる?/

SBI証券のiDeCo、メリットとデメリットを正直に解説!

SBI証券のiDeCoは、初心者にもおすすめの金融機関です。主なメリットとデメリットは以下の通りです。

メリット

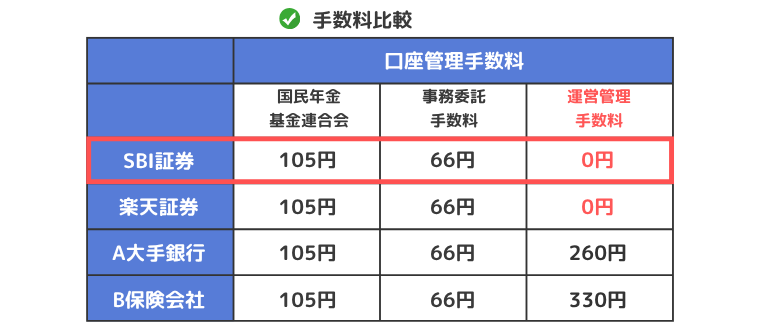

1. 口座管理手数料が無料:他社では月々数百円かかる「運営管理手数料」が、SBI証券ならずっと無料です。

2. 取扱商品が豊富&初心者向けの選択肢が多い:低コストのインデックスファンドからアクティブファンドまで、幅広い商品を取り扱っています。

3. ネットで完結&スマホ対応:申し込みから運用まで、すべてオンラインで完結できます。スマホからも操作可能で、忙しい方にも便利です。

デメリット

1. 投資商品にはリスクがある:元本保証ではないため、投資商品によっては元本割れの可能性もあります。

2. 60歳まで引き出せない:原則として60歳まで資産を引き出すことができません。

iDeCoの掛金はいくらまで掛けられるの?

iDeCoの掛金上限は、2025年の改正により以下のように変更されました。

- 自営業者(第1号被保険者):月額68,000円 → 75,000円

- 会社員・公務員:月額12,000円 →20,000円

- 企業型DCとの併用:月額55,000円 → 62,000円

2024年から2026年にかけて、iDeCo(個人型確定拠出年金)の制度が大きく改正されました。詳しくはこちらの記事で解説しています👇(2025年10月時点)

SBI証券のiDeCoはここがすごい!

1. 口座管理手数料が無料!

他社では月々数百円かかる「運営管理手数料」が、SBI証券ならずっと無料。

長期運用になるiDeCoでは、このコストの差が将来のリターンに直結します。

iDeCoには、口座管理手数料(月171円〜)がかかります。

SBI証券や楽天証券など、運営管理手数料0円のネット証券がおすすめです。

長期投資だからこそ、かかるコストは抑えたいですよね。

2. 取扱商品が豊富&初心者向けの選択肢が多い

iDeCoを始めるうえで、どの金融機関を選ぶかはとても重要です。

なかでも証券会社、特にSBI証券などは取扱商品の種類が豊富で、初心者にもやさしい設計になっているのが大きな魅力です。

投資経験ゼロでも始めやすい!商品ラインナップが充実

証券会社のiDeCoでは、以下のような目的別に選べる投資信託がそろっています。

元本確保型(定期預金など):リスクを取りたくない人におすすめ

バランス型ファンド:株や債券に自動で分散投資。迷ったらこれがおすすめ

eMAXIS Slim バランス(8資産均等型)

- 日本・先進国・新興国の株式・債券・不動産に分散投資

- 「ひとつでまるごと」投資したい人におすすめ

株式型ファンド:成長性を重視する人向け。長期運用で差が出る

eMAXIS Slim 米国株式(S&P500)

- アメリカの代表的な企業500社に分散投資

- 「長期・積立・分散」の王道商品として高い人気を誇る

証券会社のiDeCoでは、こうした商品を自由に選べます。

銀行のiDeCoでは選択肢が少ないこともあるので、投資経験ゼロの方ほど「豊富な選択肢の中から選べる証券会社」が安心です。

セレクトプランなら、厳選された優良ファンドがそろっている!

iDeCoを始めるなら、商品選びがカギ。でも「何を選べばいいのかわからない…」という初心者の方も多いですよね。

そんな方におすすめなのが、SBI証券のセレクトプランです。

SBI証券のセレクトプランは、長期・分散・低コストという投資の基本に沿って厳選された投資信託ラインナップ。

専門家が選んだ高評価のインデックスファンド中心で、初心者でも選びやすく、安心してスタートできます。

eMAXIS Slim 米国株式(S&P500)

米国の代表的な企業500社に投資。人気No.1の王道商品!

eMAXIS Slim 全世界株式(オール・カントリー)

先進国から新興国まで、世界中にバランスよく分散投資。

三井住友・DC外国債券インデックスファンド

株だけでなく債券も組み合わせたい人におすすめ。

セレクトプランはこんな人におすすめです!

- 信頼できる商品だけを厳選して投資したい人

- 長期でコツコツ資産形成したい人

- ファンドの選び方に不安がある初心者の方

証券会社ならではの強み

銀行のiDeCoでは、運用商品が限られていたり、手数料が割高な場合もあります。

一方で証券会社は、投資信託のプロであることから運用コストが低く、投資家目線の商品を提供しているのが大きなメリット。

また、信頼できる情報やツールも充実しており、学びながら安心して続けられる環境が整っているのも証券会社ならではの魅力です。

3. ネットで完結&スマホ対応!

窓口に行くと、手数料の高い商品を勧められた・・・なんてことよくあるんです。

SBI証券は、資料請求〜申込まで、すべてネットで完結できます。

スマホからの手続きも簡単でサポートも充実で安心です!

自分のペースでじっくり選べる!

ネットなら、人に急かされることなく、自分のペースで情報収集と商品選びが可能。

口コミや評価もすぐにチェックできるので、「よくわからないまま契約してしまった…」という失敗も防げます。

わかりやすい操作画面&サポート体制も充実

SBI証券のiDeCo専用ページでは、初心者でも使いやすい見やすい画面設計とガイド付きのステップ方式で申し込みが進められます。

さらに、チャットサポートや電話相談も利用できるので、不安なときにもすぐに相談できるのが魅力です。

通信講座やYouTube解説なども充実

SBI証券では、iDeCoのしくみや商品の選び方を解説した無料動画やセミナーも用意されています。

「よくわからないからやめとこう…」を、「これなら私にもできそう!」に変えてくれる工夫が満載です。

このように、ネット完結&スマホ対応の手軽さと、初心者に優しいサポート体制が、SBI証券の大きな強み。

忙しい社会人や子育て中のママにも、スキマ時間で始められるおすすめの選択肢です。

事前に知っておきたい注意点

気をつけたいポイントをもう一度確認していきましょう。

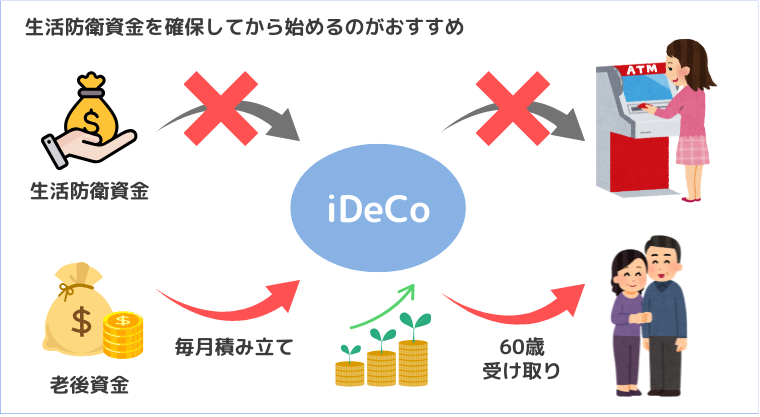

1. 原則60歳まで引き出せない

iDeCoは“老後資金づくり”が目的なので、一度積み立てると基本的に60歳まで引き出せません。途中で資金が必要になっても取り崩せないため、急な出費に備えた生活防衛資金を確保してから始めるのがベストですよ!

積立金額は途中で変更できますので、生活に合った無理のない範囲で積立をしましょう。

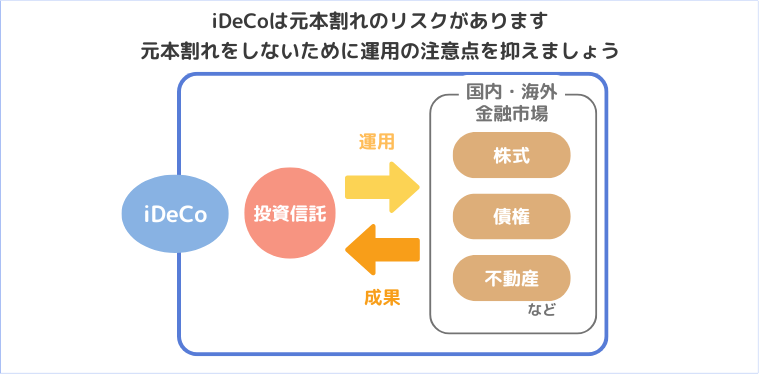

2. 投資商品にはリスクがある

元本確保型もありますが、多くの投資信託は値下がりの可能性もあるため、元本割れするリスクもあります。

分散投資することで、リスクを軽減することが期待できます。SBI証券では、厳選された投資信託が用意されているのでおすすめです。

長期的な視点でコツコツ積み立てていくのが基本です。

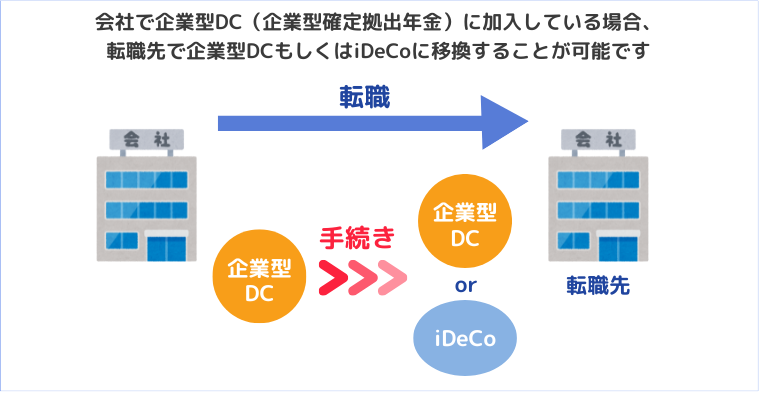

3. 転職・退職時には手続きが必要です

転職や退職時には、iDeCoの移管手続きが必要です。

制度をよく理解していないと、手続き漏れで運用が止まってしまうこともあるので注意。

転職が多い人は、制度の仕組みもチェックしておくと安心です。

iDeCoの掛金はいくらまで掛けられるの?

iDeCoは老後資金づくりにぴったりの制度ですが、毎月いくらでも積み立てられるわけではなく、「職業」によって掛金の上限額が決まっています。

2024年12月の法改正により、確定給付年金に加入している会社員や公務員も、月額2万円まで拠出できるようになりました。

つまり、働き方や会社の制度によって、積み立てられる金額が変わってきます。

ご自身の上限を知って、無理のない範囲で積み立てていくことが大切です。

- 掛金の下限:月額5,000円から、1,000円単位で設定可能です。

- 掛金の変更:年に1回、掛金額の変更が可能です。

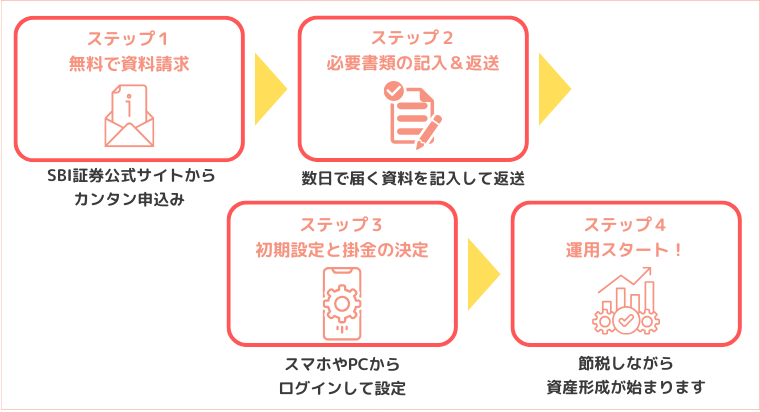

SBI証券でiDeCoをはじめる手順

iDeCoを始めるのはとってもカンタン!

ステップ1:無料で資料請求

→ SBI証券公式サイトからカンタン申込み

ステップ2:必要書類の記入&返送

→ 数日で届く資料を記入して返送

ステップ3:初期設定と掛金の決定

→ スマホやPCからログインして設定

ステップ4:運用スタート!

→ 節税しながら資産形成が始まります

\SBI証券でiDeCoをはじめてみる(無料資料請求)/

よくあるQ\&A

Q:途中でやめられますか?

→ 原則60歳まで引き出し不可。ただし積立の一時停止は可能。

Q:投資で損することは?

→ 商品によっては元本割れの可能性あり。元本確保型も選べます。

Q:主婦・パートでも入れますか?

→ 所得があればOK。専業主婦でも加入できるケースがあります。

まとめ:iDeCoは「知らなきゃ損」な節税制度!

iDeCoは、節税しながら将来の資産形成ができる非常にお得な制度です。

特にSBI証券は、初心者にも使いやすい環境が整っており、安心して運用を始めることができます。ぜひ、この機会にiDeCoを活用して、将来に備えた資産形成を始めてみましょう。

口座管理手数料が無料

スマホでかんたん申込

節税額をすぐに確認できるシミュレーター

まずは無料資料請求からはじめて、賢くお金を守る一歩を踏み出しましょう!

\SBI証券でiDeCoをはじめてみる(無料資料請求)/